Без достаточного объема финансовых ресурсов бизнесу трудно стартовать и развиваться, расширять продуктовую линейку, инвестировать в маркетинг и привлекать клиентов. Современные возможности получить деньги на бизнес через кредитные продукты – это не только шанс быстрого развития на динамично меняющемся рынке, а иногда и единственная возможность избежать банкротства. Поэтому каждый предприниматель должен рассматривать различные источники финансирования и выбирать те, которые лучше всего соответствуют его целям и возможностям.

Кредит под залог

В условиях нестабильной экономической ситуации банки неохотно одобряют крупные кредиты для малого бизнеса. Наличие залогового имущества увеличивает шанс на положительное решение по заявке.

Залог служит гарантией возврата части или всех денежных средств, в случае невозможности исполнения долговых обязательств заемщиком, обеспечивая банку частичную или полную защиту от финансовых потерь.

В качестве залогового имущества могут выступать различные активы, например, недвижимость, оборудование, транспортные средства. При этом предприниматель продолжает пользоваться имуществом, но с ограниченным правом собственности.

Важно понимать, что займ для бизнеса – это не только средства, но и обязательства. Прежде чем подавать заявку, предприниматель должен четко определиться с целью получения займа и оценить кредитные риски. Это позволит более ответственно подойти к процессу погашения и планированию финансовых потоков.

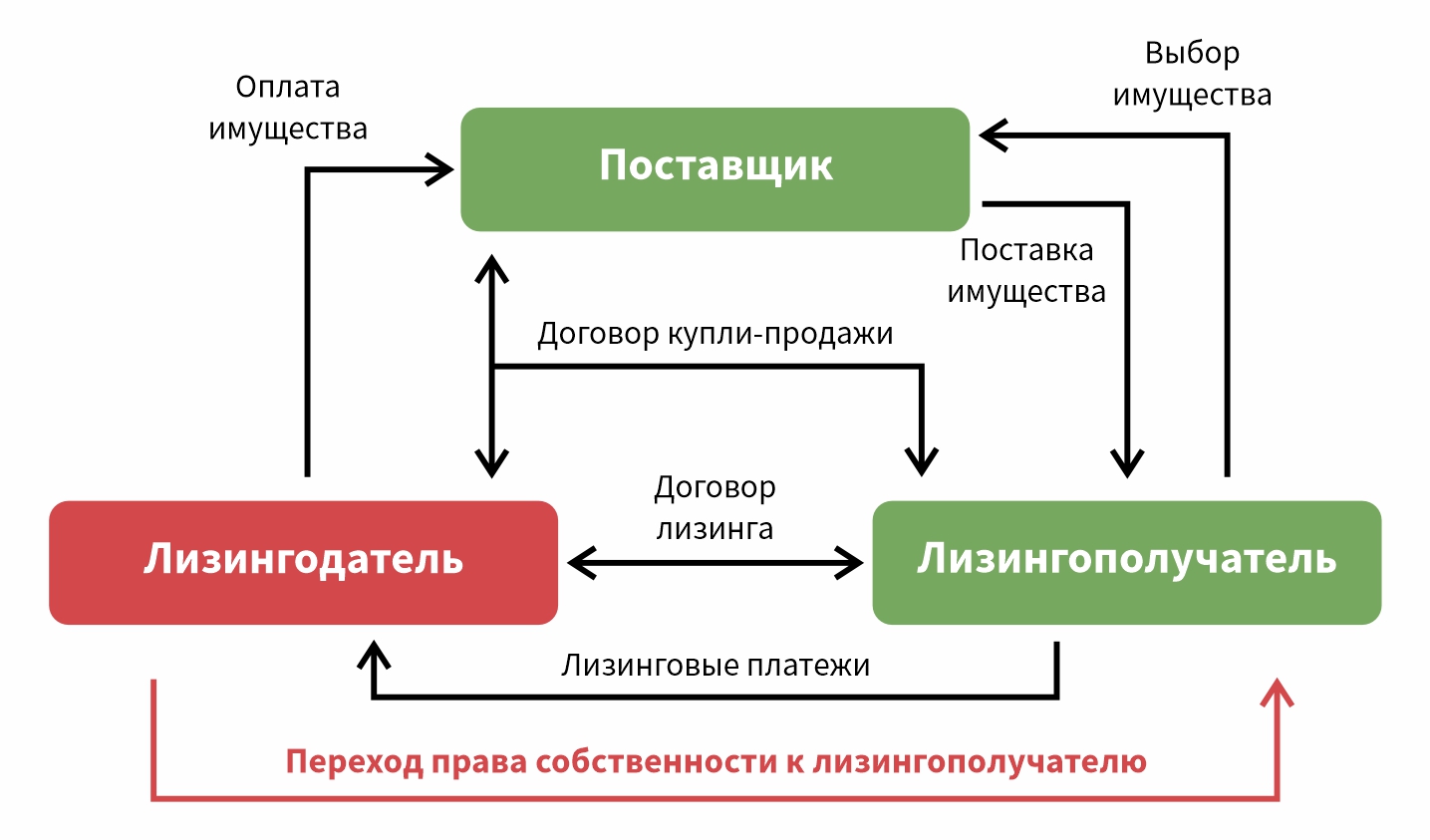

Лизинг

Рабочий инструмент для получения необходимого оборудования или транспорта без значительных первоначальных инвестиций, который выступает стратегически важным решением для многих компаний.

Основная суть лизинга заключается в том, что предприниматель берет в аренду актив (например, машины, технику или производственное оборудование) на определенный срок, выплачивая взносы. В конце срока он имеет возможность выкупить этот актив по остаточной стоимости. Это позволяет избежать крупных затрат на приобретение оборудования сразу, сохраняя рабочий капитал.

Рассмотрим следующий пример: компания стремится пополнить свой таксопарк новыми автомобилями, но не имеет достаточно средств для их приобретения. В этом случае предприниматель обращается в лизинговую организацию, которая выкупает необходимое количество машин у их владельца и передает их в пользование таксопарку. Каждый месяц таксопарк осуществляет платежи в пользу лизингодателя, которые включают в себя как арендную плату, так и часть стоимости автомобилей. Лизинговая фирма остается собственником автомобилей до полного выкупа ТС.

Главное условие — ликвидность объекта. Если бизнес не сможет выполнять свои обязательства, лизингодатель должен иметь возможность реализовать оставшийся у нее актив.

Краудлендинг

Современный инструмент привлечения финансирования для бизнеса, который позволяет предпринимателям получать деньги от множества мелких инвесторов через онлайн-платформы. Этот подход имеет ряд преимуществ и может стать отличной альтернативой традиционным кредитам.

Краудлендинг привлекателен для всех сторон: участники пулов, предоставляющие деньги для бизнеса, получают доход в виде процентных отчислений, платформа берет комиссию за свои услуги, а предприниматель-заемщик может быстро пополнить капитал без необходимости предоставления залога и с минимальным набором документов.

Этапы кредитования бизнеса на 2P2-платформе:

- владелец компании подает заявку на получение кредита;

- платформа изучает данные о заявителе;

- после прохождения скоринга, заявка публикуется на сайте;

- инвесторы, которые заинтересованы в проекте, могут принять участие в его финансировании, что способствует созданию общего пула;

- после сбора необходимой суммы, деньги поступают на счет фирмы.

Краудлендинг отличается от традиционного инвестирования тем, что контроль над бизнесом остается в руках его владельцев. Чем дольше компания пользуется услугами платформы, тем более привлекательными и выгодными становятся условия кредитования.

Источник – Финтрек

Источник – Финтрек

Как выбрать источник финансирования бизнеса и избежать опасных схем

Выбор источника финансирования зависит от целей, которые ставит перед собой владелец компании. Например, если средства нужны для покупки техники или оборудования, можно рассмотреть возможность лизинга. Для пополнения оборотного или инвестиционного капитала стоит обратиться в банк, чтобы оформить займ под залог или воспользоваться краудлендингом.

Важно избегать рискованных схем. Не рекомендуется брать деньги у физических лиц, если:

- условия кредита неясны;

- срок погашения короткий;

- процентная ставка слишком высокая.

Также рекомендуется избегать микрофинансовых организаций (МФО), не входящих в реестр ЦБ РФ. Обычно такие учреждения предоставляют займы под высокие проценты на короткие сроки, а после просрочки продают долг коллекторам.

Источник – сайт Банка России

Источник – сайт Банка России

Любой способ кредитования связан с определенными рисками. Прежде чем обращаться в финансовую организацию, следует продумать стратегию выплат и оценить свои возможности.

Заработок на бирже через СберБанк — это возможность инвестировать и торговать финансовыми активами, такими как акции, облигации, валюты и другие ценные бумаги, с помощью платформы, предоставляемой СберБанком. СберБанк предоставляет своим клиентам инструменты и услуги для участия в торговле на фондовых рынках, что позволяет зарабатывать на изменении цен активов. Основные способы заработка на бирже через СберБанк включают покупку и продажу акций, участие в торговле облигациями и другими финансовыми инструментами.

Заработок на бирже через СберБанк предоставляет хорошие возможности для инвесторов, желающих увеличить свои средства. С помощью различных инструментов и платформ, таких как брокерский счет, ИИС, мобильные приложения и аналитическая поддержка, каждый может начать торговлю на фондовых рынках. Однако важно помнить, что инвестиции всегда сопряжены с рисками, и для успешного заработка необходимы знания, стратегия и внимательность.