Получение денежных средств в кредит – достаточно удобный инструмент, чтобы закрыть свои личные цели или задачи по бизнесу. Однако, в силу разных обстоятельств, внесение ежемесячных платежей согласно кредитному графику может стать непростым. Для решения такой ситуации можно воспользоваться рефинансированием. Однако, стоит внимательно провести расчеты – действительно ли рефинансирование кредита будет выгодным решением.

Что такое рефинансирование кредита

Когда идет речь о рефинансирование кредита, то подразумевается процесс, когда заемщик обращается банк с целью получения нового кредита для закрытия кредита по которому уже сейчас идут платежи, чтобы получить более выгодные условия по кредиту. Например, снижение ставки по новому кредиту, увеличение срока, изменение графика платежей, могут повлиять на уменьшение суммы, которая:

- будет вноситься каждый месяц

- в итоге должна будет уплачена по начисленным процентам

Однако, как и у любого вида кредитования есть свои особенности и нюансы. Рассмотрим их.

Преимущества рефинансирования кредита

- После процедуры рефинансирования при правильно подобранных условиях, чаще всего происходит снижение суммы ежемесячного платежа. Этот момент составляет главное преимущество рефинансирования. Меньше платеж – больше свободных денежных средств в бюджете.

- Также важным преимуществом является сокращение общей суммы переплаты по процентам, т.к. ставка ниже, чем была, напрямую позволяет уменьшить сумму выплаченных процентов. Однако здесь есть нюанс – чем больше срок нового кредита, тем меньше разница между суммой выплаченных процентов в первом и втором кредите.

Рассмотрим пример:

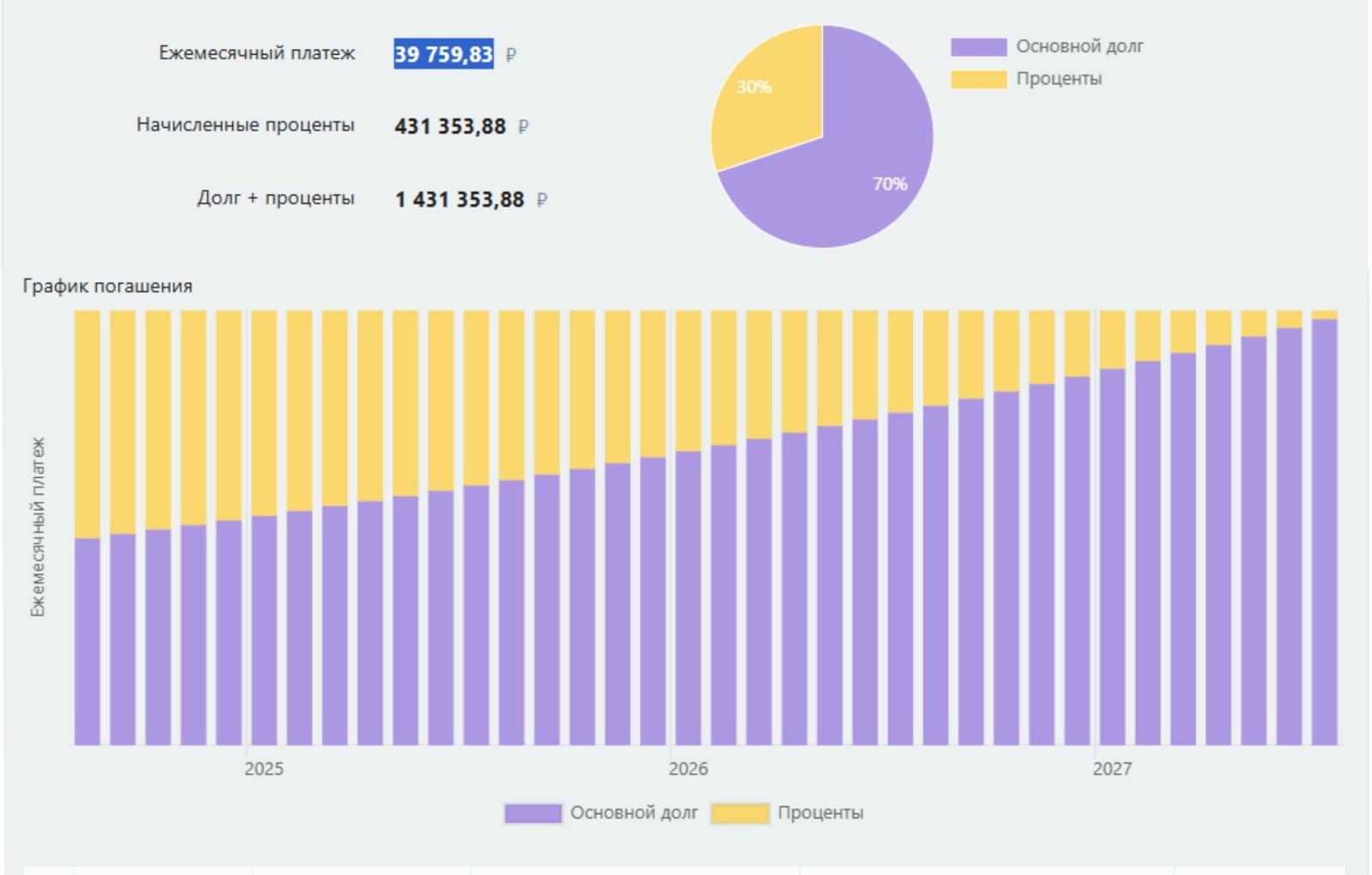

- Алексей получил кредит для бизнеса в сумме 1 000 000 рублей 1 год назад на срок 3 года. Платеж за каждый месяц составил 39 759,83 руб. За весь срок кредита он выплатит по процентам при ставке 25% годовых – 431 353,88 руб. За оставшийся срок 2 года сумма остатка процентов – 209 272,42 руб.

Источник – сайт calcus.ru

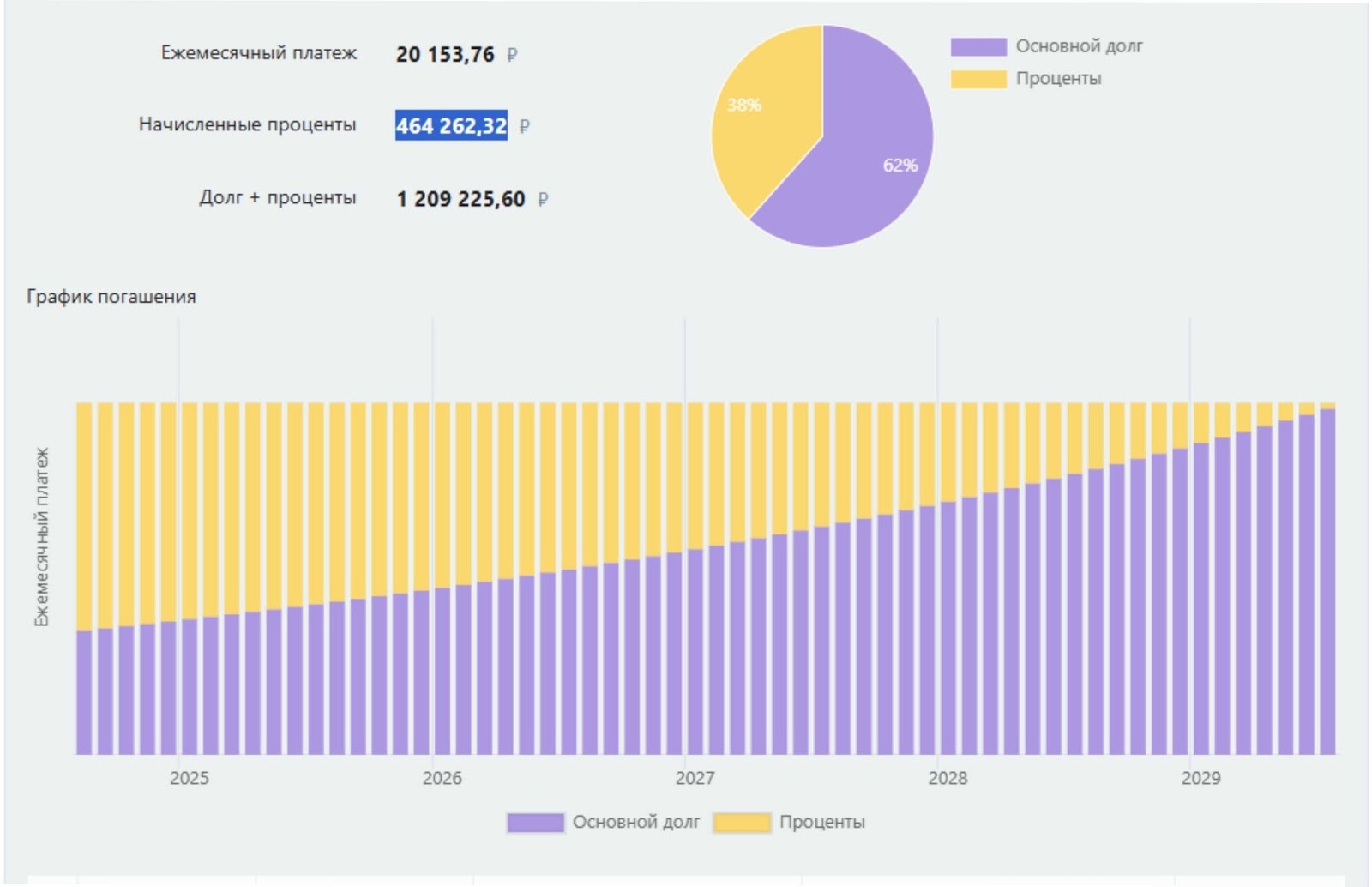

- Через год он решил рефинансировать кредит по ставке 21% на срок 5 лет. Остаток его долга через год составил 744 963,28 ₽. Сумма начисленных процентов за 5 лет составит 464 262,32 руб. По сути рефинансирование в таком формате не выгодно. Однако, если вопрос стоит в сохранении своей положительной кредитной истории и уменьшение платежа является самым приемлемым вариантом и ,например, через какое-то время ожидается крупная оплата от клиента, которую он планирует направить на частичное погашение кредита, то возможно таким форматом рефинансирования можно воспользоваться.

Источник – сайт calcus.ru

- Еще одним преимуществом является возможность объединения нескольких кредитов в один для упрощения процесса оплаты кредитных обязательств и снижения долговой нагрузки.

Когда рефинансирование выгодно?

Получить рефинансирование становится выгодным, когда:

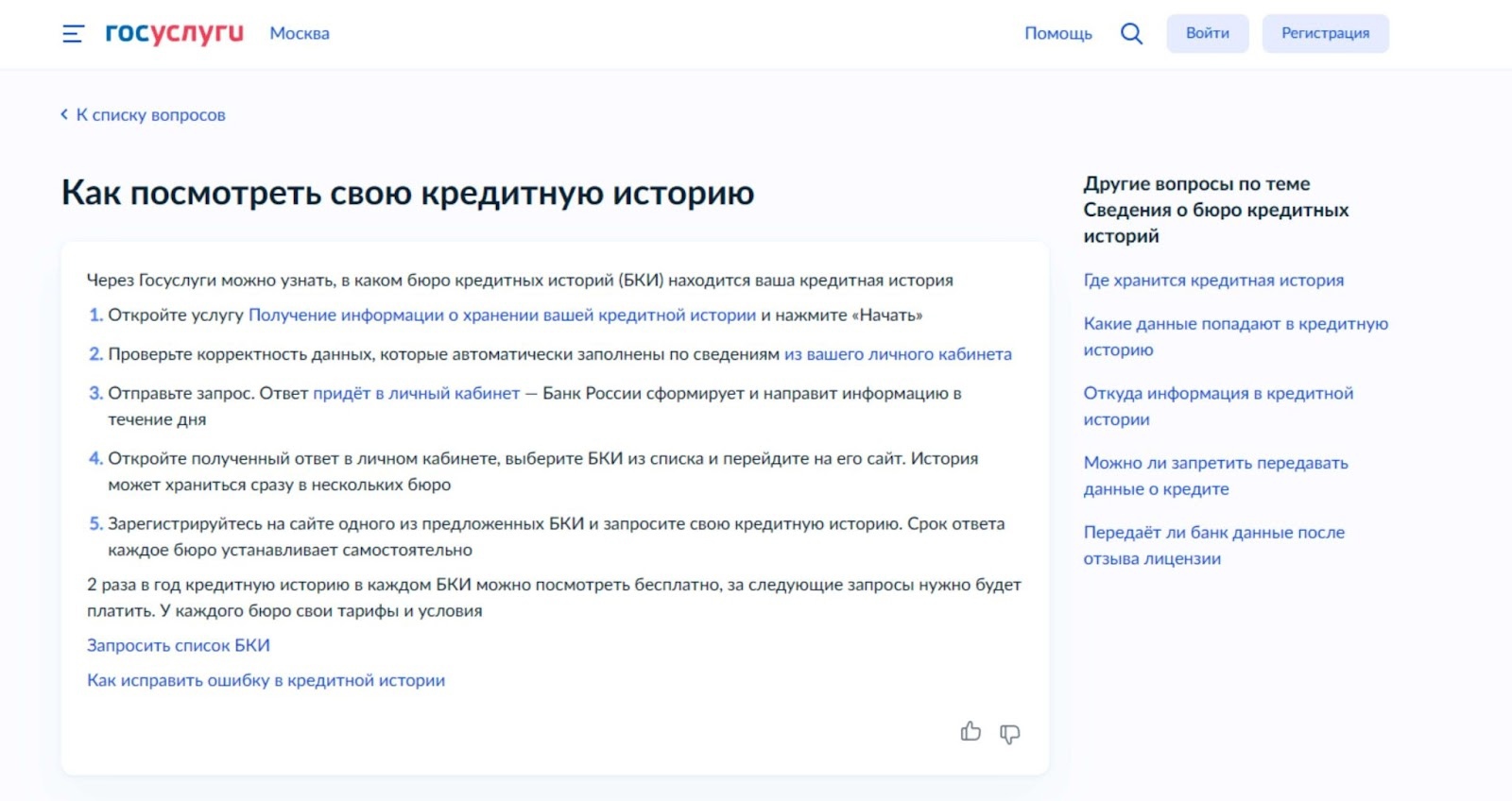

- кредитная история заемщика значительно улучшилась. Тогда банк вероятнее всего может предложить получить более выгодные условия по кредиту. Посмотреть собственную историю по кредитам можно направив запрос в банк, в котором получали кредит, либо сделав запросы во все бюро кредитных историй напрямую (их на территории России шесть). Также получить список БКИ, в которых хранится кредитная история можно через “Госуслуги” или на официальном сайте Банка России.

Источник – поисковая сеть Яндекс

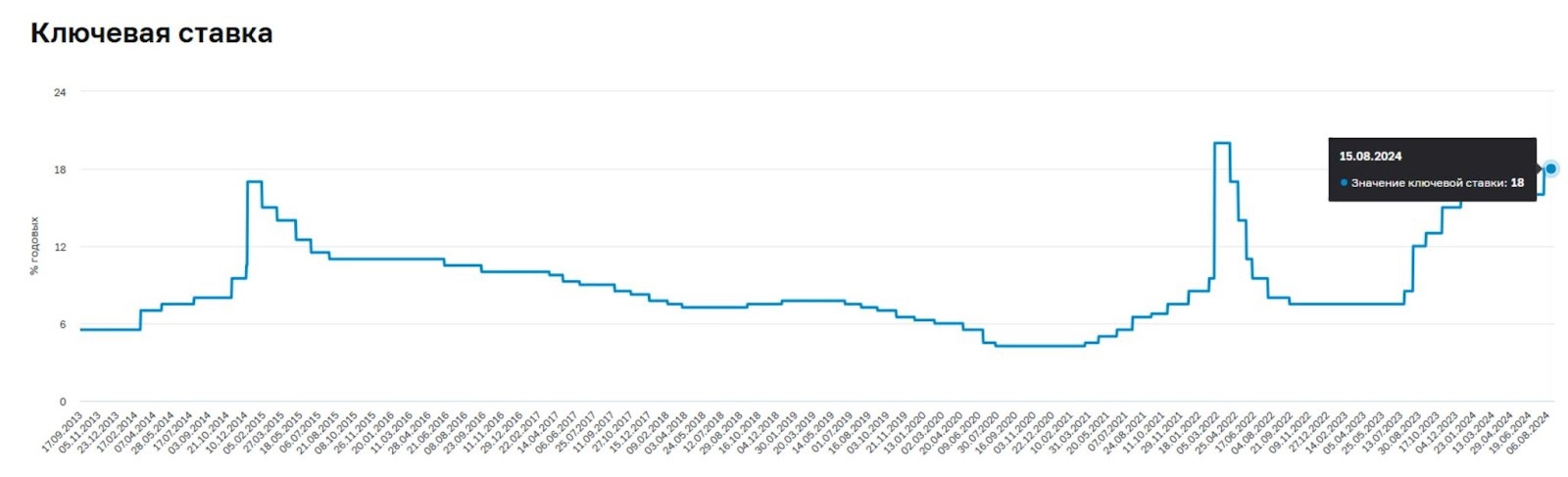

- произошло рыночное снижение ставок по кредитным предложением на рынке. Один из показателей, который влияет – ключевая ставка Банка России.

Исторические изменения ключевой ставки можно посмотреть на графике:

Источник – Банк России сайт cbr.ru

- появилась необходимость поменять условия по текущему кредиту (ставка, срок, валюта и т.д.)

- планируете объединить несколько кредитов с разными процентными ставками в один с расчетом на то, что в итоге получите финансовую выгоду

Для выбора банка стоит посмотреть что предлагают разные банки и сравнить основные показатели: ставки, сроки, дополнительные комиссии и т.д. Обязательно проведите расчеты выгоды.

Риски рефинансирования:

К рискам такой процедуры можно отнести дополнительные расходы, которые могут возникнуть в процессе оформления: комиссия, страховка, открытие и оплата за пользование счета и т.д. Также, если ранее заемщик получал кредит по льготным условиям, например, под государственную программу, то после рефинансирования данные льготы могут уже не действовать.

Рефинансирование кредита – это не панацея от всех финансовых проблем. Однако, если правильно подберете банк, выбрать оптимальные условия получения нового кредита для погашения текущего, то рефинансирование позволит снизить ежемесячную нагрузку по оплате кредита. Однако перед принятием решения стоит внимательно изучить все условия, чтобы рефинансирование было действительно выгодным.

Заработок на бирже через СберБанк — это возможность инвестировать и торговать финансовыми активами, такими как акции, облигации, валюты и другие ценные бумаги, с помощью платформы, предоставляемой СберБанком. СберБанк предоставляет своим клиентам инструменты и услуги для участия в торговле на фондовых рынках, что позволяет зарабатывать на изменении цен активов. Основные способы заработка на бирже через СберБанк включают покупку и продажу акций, участие в торговле облигациями и другими финансовыми инструментами.

Заработок на бирже через СберБанк предоставляет хорошие возможности для инвесторов, желающих увеличить свои средства. С помощью различных инструментов и платформ, таких как брокерский счет, ИИС, мобильные приложения и аналитическая поддержка, каждый может начать торговлю на фондовых рынках. Однако важно помнить, что инвестиции всегда сопряжены с рисками, и для успешного заработка необходимы знания, стратегия и внимательность.